こんにちわ(‘ω’)ノゆとりPTです。

金融庁が2019年に発表した【人生100年時代における資産形成】という報告書をご存じでしょうか?

この報告書では、人生100年時代を見据えた『資産形成』を促す内容がまとめられています。

長寿化によって会社を定年退職した後の人生が延びるため、毎月の不足額が約5万円発生する場合には、95歳まで生きるには夫婦で約2千万円の金融資産の取り崩しが必要になるとの試算を示しました。

更にこの報告書では、日本人特有の問題点にまで切り込んでいます。

今回は、金融庁が作成した【人生100年時代における資産形成】を説明し、我々が今後どのようにして資産を築けばいいのかを解説します。

【人生100年時代における資産形成】の内容

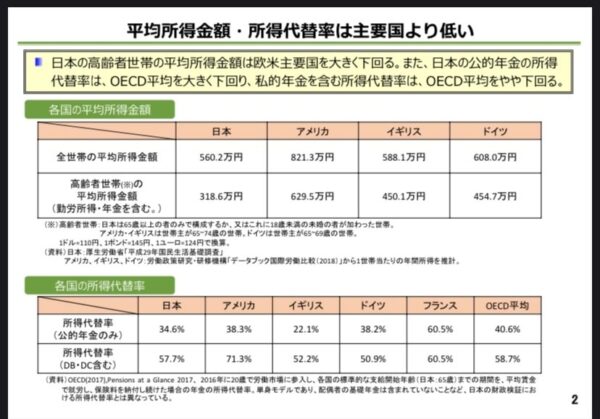

①日本の高齢平均所得金額と所得代替率は特に低い

高齢者の平均所得金額は、アメリカ629.5万円、イギリス450.1万円、ドイツ454.7万円に対し、日本は318.6万円とかなり低い数字になっています。

また、日本の所得代替率(それまで働いていた人がリタイアして年金あるいはパート等でどのくらい所得水準が落ちるか)は約58%で、アメリカの71.3%と比べると低いです。

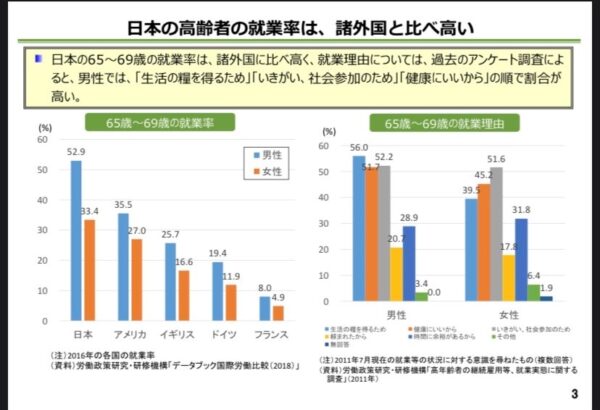

②日本の高齢者の就業率は非常に高い

リタイア後の収入がガツンと現象することで、65歳以上になっても働き続けることを前提に(労働収入)で収入の激減をカバーしている。

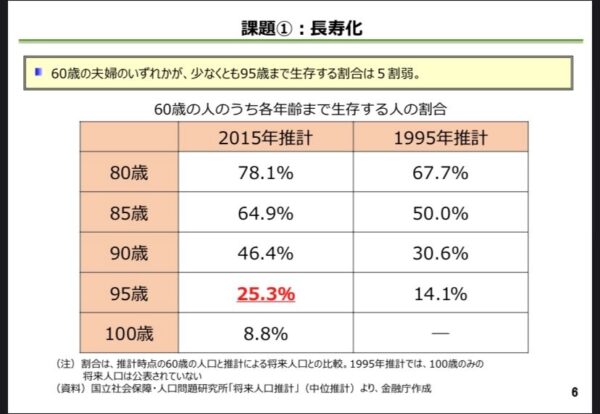

③長寿化が老後資産の問題を顕著にさせている

60歳の夫婦のいずれか、少なくとも95歳まで生存する割合は5割弱と言われている。

定年後の収入減少、公的年金などの受取額減少を鑑みても貯蓄が底を尽きてしまうことが危惧されている。

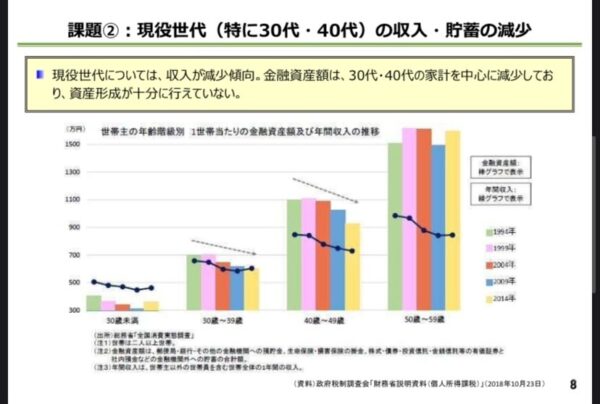

④現役世代も収入・貯蓄は減少している

現役世代においても、収入が減少している。

また30~40歳代の家計では結婚・子育て・住宅ローンなどで負債金額の方が増加し結果的に十分な資産形成が行えていない。

また、家計貯蓄率も先進国の中では減少傾向にある。

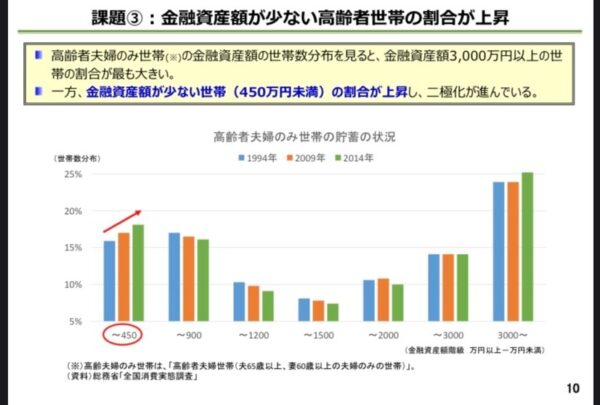

⑤貧乏な高齢者と金持ちの高齢者の2極化が進んでいる

高齢者間の格差というものがものすごく広がっており、金融資産額3000万円以上の高齢者世帯が25%に対し、450万円以下が18%です。

また仮に95歳まで夫婦で生きるとして、65歳で退職後の30年間を月25万円の生活費で生活すると

公的年金・退職金を含めても別に1500万円~3000万円の資産形成が必要と言われています。

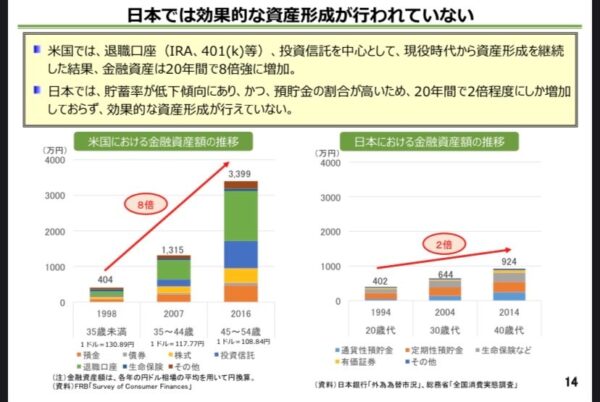

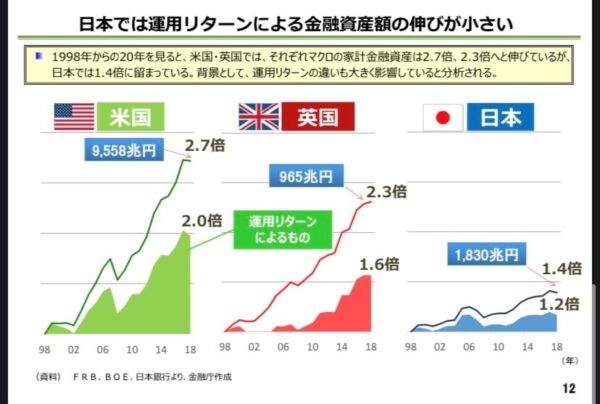

日本人は資産形成が下手である

日本人の資産形成は銀行預金や生命保険がほとんどであり、運用利回りが低い運用方法であった。

一方で米国では、退職口座(iDeCoと同様)、投資信託などの株式投資で運用し資産形成を継続させて資産を増加させた。

これからの日本人はどうすればよいのか?

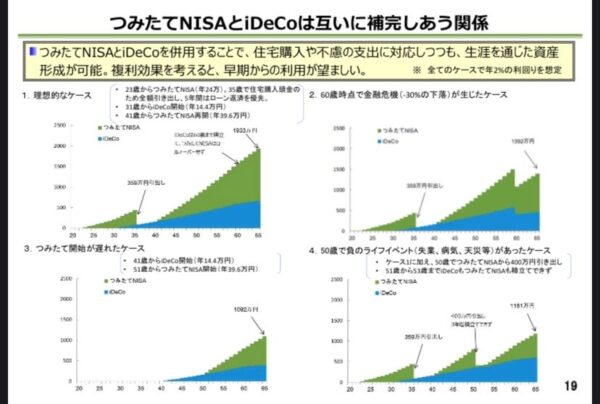

貯蓄の大部分を銀行預金や生命保険に充てるような運用を見直し、iDeCoやNISAなど国が推奨する税制優遇策を利用するべきである。

早期から運用を開始することにより複利の効果を得ることができる。

まとめ

金融庁のレポートによると、老後2000万円の貯蓄が必要という発表がなされ、多くの人が『そんな金ないよ!』とリアクションをしました。

しかし、今から始めればまだ間に合います。

まずは、自分の立ち位置から確認しましょう。

参照資料:金融庁HP「事務局説明資料」

コメント